世界钢铁协会预测:2023年和2024年钢铁需求分别增长1.8%、1.9%

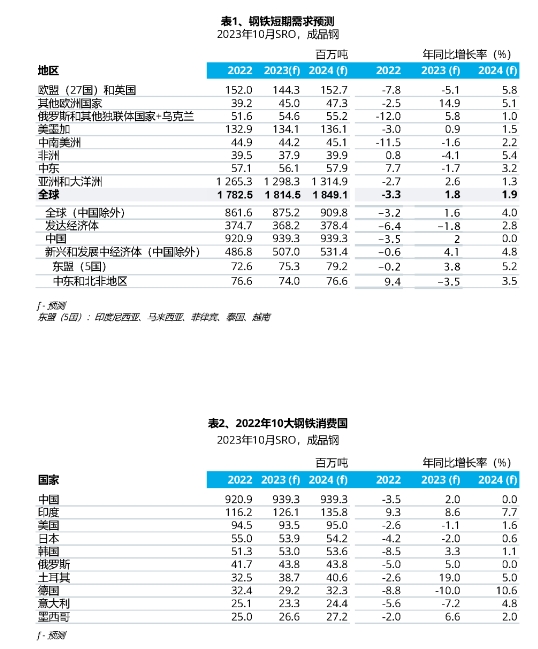

2023年10月17日,世界钢铁协会发布最新版短期(2023年-2024年)钢铁需求预测报告。该报告显示,全球钢铁需求在2022年下降3.3%后,2023年将恢复性增长1.8%,达到18.145亿吨。2024年将继续保持增长1.9%,达到18.491亿吨。

世界钢铁协会市场研究委员会主席、特尔尼翁公司首席执行官MáximoVedoya先生在对本次预测结果发表评论时表示:“钢铁市场已经体现出高通胀和高利率环境带来的影响。2022年下半年以来,随着投资和消费动力的减弱,大多数行业和地区的用钢行业市场活动都在急剧降温。这种情况一直持续到2023年,尤其是欧盟和美国受到影响。考虑到紧缩性货币政策带来的延迟效应,我们预计2024年发达经济体的钢铁需求将缓慢复苏。新兴经济体预计将比发达经济体增长更快,但新兴经济体的表现继续分化,亚洲新兴经济体保持着较好的韧性。

我们预计,中国房地产市场的形势将在今年下半年趋于稳定,由于政府采取的应对措施,中国的钢铁需求可能出现小幅正增长。根据应对当前经济困难的政策导向,中国2024年的钢铁需求预测仍然存在不确定性。我们注意到,中国经济正处于结构转型阶段,这可能会增加市场波动性和不确定性。其他不确定因素还包括俄罗斯与乌克兰、以色列与巴勒斯坦等地区发生的冲突和动乱,这将进一步导致油价上涨和地缘政治经济形势错乱,这两大因素都将产生下行风险。

值得注意的是,尽管高利率导致建筑业活动减弱,但基础设施投资在许多地区,甚至在发达经济体,显示出积极的发展势头,这也反映了脱碳努力的效果。”

总体形势

在货币紧缩的影响下,全球经济前景继续恶化,这对消费和投资都形成了损害。然而,由于经济放缓,通胀在2023年也开始减弱,这可能会使货币紧缩周期在2024年结束。不过对抗通胀还没有结束,并且将持续受到多重因素的威胁,即:持续的核心通胀、紧张的就业市场以及不断上涨的油价。

建筑业受到高利率和高成本环境的不利影响,尤其是住宅行业。得益于积极的基础设施投资,这在一定程度上缓冲了影响。尽管供应链瓶颈有所缓解,但制造业在需求疲软的情况下继续放缓。耐用消费品行业受到的影响尤其严重。随着订单积压和供应链瓶颈的缓解,汽车行业将在2023年继续恢复生产,从而使许多地区实现高增长。然而,该行业预计将在2024年出现减速。

中国

一直延续到2023年的房地产市场萧条正在给中国经济带来压力,导致中国经济意外放缓。房地产销量下滑导致主要房地产开发商的财务状况出现危机,引发了人们对中国经济健康状况的担忧。不过,自7月以来中国政府积极采取稳定经济的措施,预计2023年下半年情况将趋于稳定。

第二季度以来,几乎所有用钢行业都出现了疲软迹象。2023年,土地购置、房产销售和新开工面积等关键房地产指标持续下降。2021-2022年新开工面积的下降抑制了建筑业活动,并将在2024年继续影响钢铁需求。

另一方面,由于政府大力推进项目建设,2023年基建投资继续保持增长势头。政府可能会启动一些额外的基建项目。因此,2023年和2024年的基建投资预计将保持适度的正增长。

制造业增长势头也有所减弱,但在2023年将保持适度增长,其中汽车生产将出现正增长,家用电器将出现强劲增长。由于外部市场环境恶化,制造业的增长势头可能会进一步减弱。

在基建投资和房地产行业稳定发展的支持下,预计2023年的钢铁需求将出现2.0%的增长。2024年的前景并不明朗。房地产市场和出口将继续对钢铁需求施加负面压力,如果没有额外的政府支持措施,钢铁需求可能会收缩。然而,假设政府将采取额外的经济扶持措施,2024年的钢铁需求可能仍然会维持在2023年水平。如果刺激效果弱于预期,2023年和2024年都面临下行风险。

发达经济体

发达经济体的钢铁需求在2022年下降6.4%后,预计2023年将收缩1.8%,欧洲尤其受到货币紧缩和高能源成本的影响。2024年,技术反弹将使钢铁需求增长2.8%。

欧盟(27国)和英国

尽管欧盟经济对俄乌带来的能源危机的抵御能力强于预期,但高利率和高能源成本正在给制造业活动带来沉重打击。但汽车行业的复苏仍在继续。尽管经济持续复苏,但预计2024年汽车产量不会达到疫情前的水平。住宅建设也受到高利率、高材料成本和劳动力短缺的影响,但基建投资仍然保持稳定的发展势头。德国的处境尤其艰难,既有制造业衰退,又有房地产业危机。由于货币政策预计将保持紧缩状态,预计2024年实际需求不会反弹,但随着去库存周期的结束,技术性反弹将使2024年钢铁需求实现正增长。

钢铁需求继2022年下降7.8%之后,预计2023年还将继续下降5.1%。预计2024年将增长5.8%。

美国

尽管美国经济对大幅加息表现出韧性,但钢铁行业正受到影响。特别是住宅建筑业,预计住宅建筑业将在2023年和2024年出现收缩。然而,由于回流活动,商业建筑行业正呈现强劲复苏。2022年《基础设施法》和《通胀削减法案》也支持基础设施行业的增长。制造业也在放缓,但预计汽车行业将继续其疫情后的复苏。紧缩货币政策的滞后效应表明2024年存在下行风险。

钢铁需求继2022年下降2.6%后,预计2023年将继续下降1.1%,2024年将增长1.6%。

日本

劳动力短缺和成本上升导致建筑业活动增长缓慢,但在汽车生产复苏的帮助下,制造业钢铁需求预计将在2023年和2024年呈现温和增长(由于日本基本上是一个供给侧受限的经济体,日元疲软或外部市场对用钢行业的影响有限)。

钢铁需求继2022年下降4.2%后,预计2023年将继续下降2.0%,2024年将有所增长,但仅为0.6%。

韩国

2022年洪灾过后的经济恢复,以及建筑业在经历多年萎缩后出现的小幅正增长,将有助于钢铁需求在2023年实现恢复,但由于制造业(汽车行业除外)的整体疲软,钢铁需求将只是温和增长。

韩国钢铁需求继2022年萎缩8.5%之后,预计2023年将增长3.3%,2024年将增长1.1%。

发展中经济体(中国除外)

新兴经济体和发展中经济体的钢铁需求动态继续分化,中国以外的亚洲发展中国家仍能抵御全球逆风。新兴和发展中经济体(中国除外)的钢铁需求继2022年下降0.6%之后,将在2023年增长4.1%,2024年增长4.8%。

印度

在高利率环境的压力之下,印度经济仍然保持稳定,预计印度钢铁需求将继续保持高增长势头。印度建筑业的增长受到政府基建支出和私人投资复苏的推动。基建投资也将支持生产资料行业的增长。汽车行业将继续保持健康增长势头。耐用消费品行业是唯一一个因通胀/利率上升而表现不佳的行业-通胀/利率上升限制了可自由支配的支出。然而,随着节日期间的支出和产量挂钩投资计划(PLI)的进展,2024年的情况将有所改善。

钢铁需求继2022年增长9.3%之后,预计将在2023年和2024年分别呈现8.6%和7.7%的健康增长。

东盟

尽管通货膨胀和外部条件不断恶化,但东盟的钢铁需求驱动主要来自国内需求和基建投资。然而,该地区的出口已经大幅放缓,这也削弱了东盟制造业的表现。越南尤其受到全球贸易环境恶化的影响。政治局势导致一些国家基建投资出现延误。

东盟地区的钢铁需求继2022年下跌0.2%之后,预计将在2023年增长3.8%,2024年增长5.2%。

其他欧洲国家

土耳其钢铁需求预计将在2023年实现19.0%的高增长,并在2024年继续增长。该国开展的与地震有关的建筑业活动,以及放弃驱逐外资的非常规货币政策,都将有益于拉动钢铁需求。

其他欧洲国家的钢铁需求继2022年下降2.5%后,预计将在2023年增长14.9%,2024年增长5.1%。

中东和北非地区

随着海合会和北非地区钢铁需求的收缩,预计中东和北非地区今年的钢铁需求将收缩。

由于沙特阿拉伯和卡塔尔的建筑业活动出现低迷,海合会地区的钢铁需求在2022年强劲复苏之后,2023年将有所下降。随着大型项目和被压抑的住房需求的增加,2024年的钢铁需求将出现健康反弹。预计阿联酋在海合会国家中表现较好,这主要源于阿联酋房地产行业的蓬勃发展和对非石油行业的投资。

埃及的钢铁需求继续受到俄乌的影响。利率的居高不下、严重的货币贬值、外汇获取机会的限制以及生产成本的高涨,导致大型项目停工。由于通货膨胀预计将在2023年下半年达到峰值,预计2024年情况将略有改善。

中东和北非地区的钢铁总需求继2022年增长9.4%之后,预计将在2023年下降3.5%,2024年增长3.5%。

俄罗斯和其他独联体国家+乌克兰

俄罗斯经济在2022年的表现好于预期,由于政府推出的大规模刺激措施,GDP仅出现小幅收缩,石油收入的增加以及经济制裁条件下的调整措施,预计俄罗斯经济将在2023年实现小幅正增长。2023年钢铁需求预计也将出现温和回升。但到2024年,俄罗斯的经济环境将恶化,发生货币贬值、劳动力短缺以及供应链中断。由于获得现代技术的机会减少和零部件进口的持续限制,工业生产将面临恶化。

乌克兰的用钢行业形势趋于稳定和改善。2023年3月以来,在比较基数较低的情况下,用钢行业呈现上升趋势。企业搬迁、为国内流离失所者建造住房、修复受损的基础设施以及开发新的物流路线等,都有助于建筑业活动。

相对于2023年4月的预测,我们对俄罗斯和乌克兰的2023-2024年预测有所上调,可能会进行重大调整。

拉丁美洲

拉丁美洲在提高利率以应对通货膨胀方面领先于其他国家,一些国家已经开始放松货币政策。然而,这些措施却导致经济放缓,与4月份的预测相比,钢铁需求前景恶化,许多国家在2023年出现经济收缩。2023年和2024年,建筑业将小幅增长。经济和政治下行风险因素有很多,例如,中国经济放缓、高负债和金融市场波动,以及政治局势不稳定和不确定等。

拉丁美洲的钢铁需求继2022年下降8.3%后,预计将在2023年增长1.4%,在2024年增长2.1%。

由于制造业低迷和房地产行业疲软,预计今年巴西的钢铁需求将再次收缩。政府对新启动的GDP加速计划的投资,预计将在未来几年推动建筑业,钢铁需求预计将在2024年温和复苏。

墨西哥的情况较为乐观,支撑该国经济的是强烈的消费者情绪、近岸外包活动以及涉及选举的政府支出。钢铁密集型制造业表现良好,尤其是汽车行业。随着住宅部门的收缩,建筑业活动不太活跃,但近岸外包和公共投资正在支撑起建筑业。